PAROLES D’ARGENT 102

Edito : Florence Raineix, Présidente de Finances & Pédagogie

Quel est l’impact de la crise sanitaire sur l’activité de Finances et Pédagogie ?

Jamais, F&P n’avait été dans l’obligation de suspendre l’ensemble de ses formations en présentiel. Face à cette situation, nous nous sommes immédiatement mobilisés : nous avons identifié de nouvelles thématiques de formation, revu nos supports et mis en place des formations à distance. Nous avons pu rapidement tester ces premiers modules en distanciel auprès de nos partenaires volontaires. Nous avons ainsi mené une centaine de formation.

Avec la reprise progressive de l’activité, la demande est croissante : les besoins en matière de conseil budgétaire et de relation à l’argent, à sa banque sont évidemment exacerbés.

Comment l’éducation financière peut-elle répondre à cette crise ?

La crise appelle tous les acteurs de l’éducation financière à se mobiliser pour diffuser le plus largement possible une information utile aux populations fragilisées dans ce contexte difficile. Pour cela, il faut nous concentrer sur les personnes en situation de vulnérabilité qui sont historiquement nos cibles, mais renforcer l’information et la formation de nos différents partenaires, bénévoles, travailleurs sociaux. En un mot être présent à leurs côtés dans une période où ils seront très sollicités.

Quelles réponses concrètes F&P a-t-elle mis en place ?

Nous avons créé, avec le soutien de nos mécènes, un dispositif d’accompagnement à distance de nos partenaires pour les aider à déployer toutes les informations utiles sur les dispositifs bancaires à destination des particuliers et des professionnels. Il est aujourd’hui opérationnel en région. Nous allons également accompagner les publics cibles par des séance d’information à distance ou en présentiel.

Face à cette crise, nous avons étoffé et diversifié nos modes opératoires pour renforcer notre efficacité.

ILS témoignent :

YAËL SCHMITT, correspondant F&P en Loire Drôme Ardèche

Comment avez-vous réorganisé votre activité de correspondant F&P pour faire face à la situation du Covid-19 ?

L’ensemble des formations prévues ont été suspendues. J’ai commencé par lister les partenaires auxquels proposer des formations à distance et à réfléchir aux thématiques les plus pertinentes. Très vite, j’ai mis en place une formation sur la fiscalité pour les salariés de la Caisse d’Epargne, dont les agences sont fermées l’après-midi. J’ai ainsi pu animer 5 sessions de 1h30 chacune pour une trentaine de collaborateurs de la Caisse d’Epargne.

J’ai également communiqué sur les réseaux sociaux et notamment sur LinkedIn pour signifier que F&P restait active pendant le confinement et que nous nous mobilisions pour proposer des formations à distance. C’est ainsi que la Fondation Pacte de Performance qui s’occupe de l’accompagnement des sportifs de haut niveau m’a sollicité pour proposer plusieurs ateliers aux athlètes sur les thématiques du rapport à l’argent. Plusieurs ateliers sont dores et déjà programmés.

Enfin, j’ai mis en place un forum à l’intention d’une pépinière d’entreprises, co-animé par la structure, par un banquier et par moi pour permettre à ces entrepreneurs d’avoir des réponses précises à leurs inquiétudes concernant par exemple les possibilités de reports de charges, le report des prêts bancaires, etc..

En cette période complexe, il nous faut innover pour rester actif, même à distance, être présents sur les réseaux sociaux, communiquer, se réécrire. Sortir de ce que nous avions l’habitude de faire depuis des années. Se pose néanmoins la question des outils techniques et plus que jamais de l’accès à ces outils pour nos publics les plus fragiles.

LIONEL ROCHET, correspondant F&P en Rhône Alpes

Comment avez-vous adapté votre activité de correspondant Finances & Pédagogie depuis le début du confinement ?

J’interviens – entre autres – dans un dispositif « la santé dans tous ses états » proposé par LADAPT, qui accompagne des personnes en situation de handicap physique et psychique vers la formation et l’emploi. Ce dispositif comprend, entre autres thématiques, un module sur la santé financière. En effet, LADAPT s’est rendu compte que les problématiques liées à l’argent pouvaient vite avoir des impacts forts sur le quotidien de ces personnes fragilisées. Le module se déroule normalement en deux séances de trois heures, avec une première partie de table ronde pendant laquelle je me mets à l’écoute des interrogations des participants pour dans un second temps y répondre et leur transmettre une méthodologie de gestion financière.

Dès le début du confinement, nous avons décidé de garder, autant que faire se peut, le lien avec nos publics en mettant en place des visio-conférences. Ces modules ont rencontré un franc succès. Les questions et les inquiétudes sur la situation macro-économique ont fusé : est-ce qu’une banque peut faire faillite ? est-ce que les banques vont faire faillite ? Est-ce qu’il sera aussi facile d’emprunter ? L’argent, potentiel vecteur de virus et de bactéries sera-t-il dématérialisé ? Comment sécuriser les données ? À la seule séance prévue se sont ajoutées deux séances supplémentaires tant l’intérêt et l’adhésion des participants étaient manifestes. Il ne s’agit pas de résoudre les problématiques de chacun, mais d’écouter pour orienter les personnes vers des professionnels de confiance qui pourront les aider une fois le confinement levé.

J’ai également pu proposer une série de 4 webconférences à des chargés d’insertion qui aident les jeunes dans leur rapport à l’argent.

VÉRONIQUE ESPAIGNET, correspondantE F&P en Aquitaine poitou-charentes

Comment avez-vous réorganisé votre activité de correspondante F&P pour faire face à la situation du Covid-19 ?

Dès le début du confinement, j’ai été appelé par Unis-Cité un de mes partenaires avec qui j’avais pas mal d’interventions prévues en présentiel et qui réfléchissait à organiser des interventions à distance pour les jeunes en service civique. Au départ, je n’étais pas contre, mais j’avais quelques appréhensions sur le « à distance ». Grâce à l’aide technique du partenaire, j’ai quand même proposé d’animer une petite formation sur la banque. Le diaporama qui devait durer 20 minutes a en fait duré 45 minutes, les jeunes ont trouvé ça formidable, et moi, j’ai pris confiance. Aujourd’hui, j’en suis à 2 à 3 interventions par semaine auprès de ce public.

En voyant que cela fonctionnait avec des publics jeunes, je suis allée le proposer à deux missions locales qui ont dit « banco, on y va. » Avec elles, j’anime entre deux et quatre sessions par semaine, sur les thématiques de la banque, du budget, et de la sécurité bancaire sur internet. J’ai pris le temps d’adapter un jeu de rôle sur le budget que j’utilisais dans des ateliers de 3 heures en présentiel : les participants sont invités à construire un budget qui tienne la route sachant qu’ils ont un salaire, des impôts à payer, des charges fixes…

Je me réjouis chaque jour de ces interactions avec les jeunes qui sont très concernés, posent énormément de questions. Je suis consciente aussi que pour beaucoup de structures, ce n’est pas encore la solution car les plateformes de visio-conférences ne sont pas encore suffisamment sécurisées. Cela exacerbe aussi la question de la fracture numérique, mais je suis confiante par rapport à l’utilisation de ces réseaux-là et de leur potentiel.

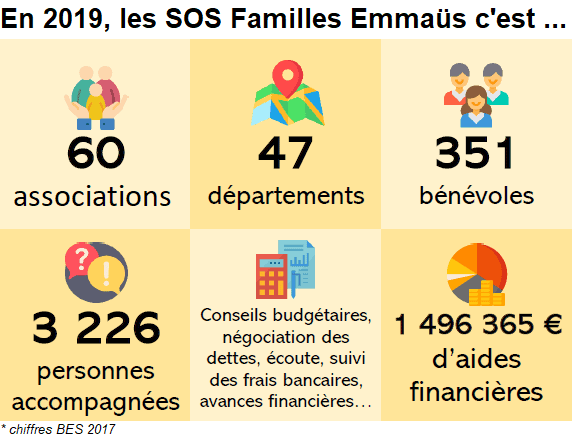

Questions à Geneviève Cathy Poulain, présidente du SOS FE de Bourg en Bresse et à Thibaut LARGERON, Responsable National de Groupes – SOS Familles Emmaüs

Quelles sont les missions habituelles de SOS Familles Emmaüs Bourg-en-Bresse ?

Bourg-en-Bresse est une ville de 40 000 habitants dont le taux de pauvreté s’élève à 22%. Nous intervenons sur la ville et l’ensemble du département auprès des familles les plus démunies, qui nous sont orientées par les travailleurs sociaux, après qu’ils ont exploré et épuisé toutes les possibilités d’aide.

Nous recevons les familles, étudions leur situation financière et accordons des avances sans frais ni intérêt de maximum 1 500 euros sur maximum 24 mois. Avances qui permettent par exemple de financer une assurance automobile, une carte grise, la réparation ou l’achat d’un véhicule pour aller travailler ou chercher du travail.

Comment avez-vous orienté votre activité pour faire face à la crise sanitaire, économique et sociale ?

Depuis deux mois, la situation économique de nos familles s’est fortement dégradée. Les plus précaires ont vu leurs revenus diminuer. Parallèlement, les services sociaux sont en télé-travail et ne parviennent pas à suivre l’ensemble des familles. Nous avons donc décidé de les appeler et de les suivre individuellement pour recréer de l’écoute et du lien. Nous tâchons aussi de garder un lien entre bénévoles.

De manière pragmatique, il s’agit dans un premier temps, d’aider les familles à mettre en place des échéanciers pour le remboursement des avances en tenant compte des découverts bancaires. Les amener, quand c’est nécessaire, à changer de banque. Pour la suite, nous allons prendre contact avec tous les bailleurs sociaux pour les engager à repousser les échéances de loyers, même si nous savons dores et déjà qu’ils ne pourront pas faire face longtemps. En temps normal, sur 20 000 loyers, ils doivent déjà supporter 2 000 impayés. La situation risque de s’aggraver avec la chute de l’APL et de la dotation aux bailleurs.

Avec la perte des revenus et l’augmentation des charges, nous nous préparons à recevoir énormément de demandes d’aide d’urgence. Il va donc falloir adapter nos fonds et créer des fonds dédiés.

En quoi le partenariat avec F&P vous semble-t-il important ?

F&P vient apporter des compétences que nos bénévoles n’ont pas nécessairement, notamment le coaching individualisé sur le budget. L’enjeu va être de leur permettre de monter en compétences pour accompagner des personnes en situation de fragilité financière. Le site est également fort bien fait. Ce sont des outils précieux que nous allons adapter et décliner pour accompagner nos familles au plus près de leurs besoins.

Cédric Turini, Directeur RSE de la Fédération nationale des Caisses d’Epargne

Comment les CE se sont-elles mobilisées dans ce contexte de crise ?

Comment les CE se sont-elles mobilisées dans ce contexte de crise ?

En tant qu’opérateur d’importance vitale (OIV), notre première réponse a été d’assurer la continuité de service pour répondre aux besoins de nos clients. Nous avons maintenu l’ouverture d’une majorité de nos agences. Nous avons également fait le nécessaire pour que nos services en ligne soient constamment opérationnels.

Notre seconde réponse a été d’aider nos clients à surmonter cette crise. Nous nous sommes concentrés particulièrement sur les entreprises et les professionnels, en mettant rapidement en place le PGE (prêt garantie par l’Etat), afin de financer leurs besoins urgents de trésorerie. Sans cette action volontariste aux côtés de l’Etat pour éviter que l’économie ne s’effondre, le taux de chômage serait sans doute bien supérieur. Nous avons également été moteurs pour que les associations, dont nous sommes les premiers financeurs, puissent elles aussi bénéficier de ce prêt garanti. En particulier les associations du secteur médico-social, qui sont en première ligne pour lutter contre l’épidémie.

Les Caisses d’Epargne ont aussi été présentes auprès des collectivités territoriales, dont nous sommes un partenaire historique : nous leur avons notamment ouvert des lignes de crédit d’urgence.

Enfin, pour nos clients particuliers, nous faisons de notre mieux pour répondre à leurs difficultés en adaptant notamment les conditions de remboursement de leurs crédits et avons mis au point un microcrédit d’urgence pour les plus fragiles d’entre eux.

En quoi l’élan de solidarité actuel fait-il écho à l’engagement historique des Caisses d’Epargne ?

Plus que jamais, les Caisses d’Epargne participent à l’élan de solidarité nationale. De manière très immédiate, nous avons fait don aux hôpitaux de deux millions de masques, dont nous disposions depuis la précédente épidémie de SRAS.

Par ailleurs, les Caisses d’Epargne ont mobilisé près de 2M€ de dons d’urgence pour venir en aide au secteur médical et aux associations de solidarité, rouages essentiels de la réponse à la crise. En cela, nous sommes fidèles à notre engagement sociétal historique : chaque année, les Caisses d’Epargne soutiennent plus de 1 000 associations locales, ce qui nous place dans le top 3 des entreprises mécènes en France. Ce soutien se révèle aujourd’hui essentiel à un moment où la solidarité et l’action sanitaire et sociale reprend tout son sens. Or, les Caisses d’Epargne ont depuis longtemps compris l’importance de l’Economie Sociale et Solidaire (ESS), dont elle font partie et dont elles soutiennent les réponses innovantes qu’elle apporte aux besoins de notre société. A titre d’exemple, la Fédération nationale des Caisses d’Epargne est partenaire de l’Agence Nationale de la Cohésion des Territoires (ANCT), avec laquelle nous avons développé le « Carrefour des innovations sociales », un moteur de recherche de l’innovation sociale en France et qui recense actuellement un grand nombre d’actions locales en réponse à la crise.

Quel rôle est amenée à jouer Finances & Pédagogie ?

Une mission historique des Caisses d’Epargne, reprise dans le code monétaire et financier, consiste à lutter contre toutes les formes d’exclusion, y compris l’exclusion bancaire. F&P est une composante essentielle de notre action en la matière. Il est prouvé qu’une faible maîtrise de son budget aggrave les difficultés lorsque vous êtes exposés à la précarité ou bien confrontés à un accident de vie. D’où l’importance de l’éducation financière et de la réponse pédagogique proposée par F&P.

Notre deuxième réponse, c’est Parcours confiance, un dispositif de microcrédit et de conseil qui permet à des personnes fragilisées d’accéder à un crédit adapté pour financer un besoin de vie, avec l’objectif de les aider dans leur projet d’insertion sociale et professionnelle.

Dans le contexte de sortie de confinement, on s’attend à une augmentation des difficultés rencontrées par nos clients les plus fragiles en raison notamment de l’augmentation du chômage et des baisses de ressources subies. Les actions conjointes de Finances et Pédagogie et de Parcours confiance vont donc être essentielles.

Sandra Bythell : Coordinatrice Partenariats, Service Accompagnement budgétaire, Crédit Municipal de Paris

Quelle est votre action en temps « ordinaire » ?

Quelle est votre action en temps « ordinaire » ?

Le Crédit Municipal de Paris dispose d’un service d’Accompagnement budgétaire. La mission historique de ce service est une aide à l’instruction des dossiers de demande de micro-crédit personnel : achat de véhicule, de biens mobiliers, financement de formations, de frais d’agence lors d’un déménagement…

Nous intervenons également auprès des personnes en situation de mal ou de surendettement auxquelles nous proposons un diagnostic budgétaire qui permettra de déterminer si le dépôt d’un dossier de surendettement peut être une solution. Et si oui, les accompagner dans la préparation de ce dossier.

Nous sommes également médiateurs auprès des créanciers pour des personnes qui rencontrent de grosses difficultés avec leur banque et qui nous sont orientées par des partenaires, notamment le FASTT (fonds d’action sociale des travailleurs temporaires). Là aussi, notre action consiste à dresser un bilan budgétaire avec les personnes pour mettre en évidence les points qui nous paraissent dysfonctionnels dans la manière de gérer l’argent et d’apporter d’éventuels éléments d’information que la personne n’aurait pas. Une fois ce bilan réalisé, nous aidons la personne à reprendre contact avec son banquier, ou nous nous positionnons en médiateur pour qu’elle puisse, au vu de sa situation, bénéficier des dispositifs adaptés aux clientèles fragiles, ou d’une remise gracieuse de ses frais bancaires ou d’une prolongation d’autorisation de découvert…

Enfin, nous proposons, une fois par mois, en partenariat avec F&P, des informations collectives sur la banque et le budget. Depuis 2019, un coaching budgétaire individualisé peut être proposé aux personnes volontaires.

Toutes ces actions nous amènent à être en contact avec des publics très divers.

Comment votre activité est-elle impactée par la crise ?

Certaines activités ont été suspendues, comme le micro-crédit. En effet, les comités de crédit avaient été arrêtés car les personnes n’avaient pas la possibilité de réaliser leurs projets.

En revanche, nous avons continué à accompagner les personnes en situation de surendettement car les commissions ont été maintenues pendant le confinement.

Les interventions auprès des créanciers se sont également poursuivies et se faisaient par téléphone.

Quant aux informations collectives, elles ont été annulées mais nous avons poursuivi l’envoi d’une « astuce budgétaire » mensuelle à nos bénéficiaires, que nous essayons d’ailleurs d’adapter à la situation.

Notre équipe s’est donc mobilisée entièrement en télétravail. Nous avons repris contact individuellement par mail et téléphone avec un grand nombre des personnes que nous suivons. La situation nous a obligés à travailler à distance tant pour les prises de contacts que pour l’analyse des situations individuelles ou l’appui à la constitution du dossier de surendettement ou les interventions auprès des créanciers, etc.

Nous avons rencontré et continuons à rencontrer des personnes dont le contexte professionnel s’est dégradé avec le Covid suite à des pertes d’emploi ou du chômage partiel qui sont venus aggraver des situations déjà fragiles nécessitant un redépôt de dossier de surendettement, une demande de suspension de paiement ou de mise en jeu des assurances, etc.

Comment se passe l’après confinement ?

Dès le déconfinement en mai, les rendez-vous physiques ont pu reprendre doucement pour évaluer les situations budgétaires des personnes. Des masques, du gel hydro-alcoolique et des plexi ont été mis à notre disposition afin de pouvoir recevoir le public en respectant les règles sanitaires actuelles.

Les demandes de microcrédit ont recommencé à être présentées aux banques dès le mois de juin et les sessions d’information collectives ont repris en septembre.

Néanmoins nous travaillions en binôme avec une équipe d’une trentaine de bénévoles, essentiellement des personnes retraitées, et notre direction a préféré leur demander de ne pas reprendre en présentiel. S’ils le désirent, ils pourront envisager de suivre leurs bénéficiaires à distance via des outils numériques qui seront mis à leur disposition à partir de mi-septembre.

Nous sommes en réflexion sur la réorganisation de l’accueil téléphonique du service, qui était également géré par les bénévoles, car cette activité est essentielle au fonctionnement du service et prend beaucoup de temps. Elle permet en effet de faire un prédiagnostic avant d’envisager un rendez-vous et d’orienter correctement les personnes qui ne relèvent pas de notre activité. Nous recevons actuellement jusqu’à 1 000 appels par mois de personnes qui désirent nous rencontrer.

BRèVES

F&P à l’IRTS de Lorraine

Françoise AUBERTIN, correspondante F&P Lorraine, a animé un atelier de trois heures sur l’argent dans la société de consommation auprès de 30 élèves de la filières des EJE (Éducateurs de Jeunes Enfants) de l’IRTS de Lorraine (l’Institut Régional du Travail Social).

Cette action s’est inscrite dans le cadre du module de formation « environnement social et enjeux de la solidarité ». Son objectif était de permettre aux étudiants une meilleure compréhension du rapport à l’argent, de la gestion du budget familial, des difficultés financières et de leurs impacts sur la vie quotidienne des ménages et des enfants.

Des ateliers pour « parler d’argent »

Echanger sur ses difficultés financières ou trouver une solution à sa situation de surendettement. Ce sont deux des objectifs de l’atelier « Gérer son budget » mis en place par le centre Epide de Strasbourg en partenariat avec Finances & Pédagogie. Tout au long de l’année, Valérie Gaudel, correspondante de l’association sur la région Grand Est vient ainsi « parler d’argent » aux volontaires.

Déploiement des Points Conseil Budget (PCB)

Les Points Conseil Budget ont pour objectif d’accompagner les personnes qui rencontrent des difficultés budgétaires. L’expérimentation du dispositif a débuté en 2016 dans quatre régions (Hauts-de-France, Ile-de-France, Grand Est et Occitanie). Elle a abouti à la labellisation de 52 structures. En 2019, le dispositif a été étendu à quatre territoires supplémentaires : Auvergne-Rhône-Alpes, Centre-Val-de-Loire, Pays-de-la-Loire et La Réunion. 150 structures sont désormais labellisées en France. L’objectif est de disposer de 400 structures PCB d’ici mi 2021.

F&P est intervenue dès le démarrage du dispositif pour former les personnels des PCB sur les aspects de relation à la banque et de maîtrise de l’endettement. En 2020, la Banque de France, opérateur national de la stratégie d’éducation financière, France ESF-ADAC et F&P s’accordent pour proposer une offre de formation coordonnée autour des thématiques principales suivantes : accueil et accompagnement des publics, gestion budgétaire, relation bancaire et maîtrise de l’endettement, gestion du surendettement, maillage territorial et accès aux droits.

De nouveaux correspondants en région

Alain Dubois est désormais le correspondant de la toute nouvelle antenne de F&P en Provence-Alpes-Corse. Basé à Marseille, il est le référent Alpes-de-Haute-Provence et Hautes-Alpes, Bouches-du-Rhône et Vaucluse, ainsi que Corse.

En Midi-Pyrénées, Valérie Moulinier et Sophie Magnani ont rejoint l’équipe de F&P. Suite au départ de Véronique Fabries, elles sont, aux côtés de Lionel Tondeur, les nouvelles référentes de l’association dans la région. Sophie Magnani est plus particulièrement chargée de l’animation d’ateliers autour du numérique.

Basé à Limoges, Thierry Fugier est notre nouveau correspondant Auvergne-Limousin. Il remplace Philippe Godillot.

Basé à Limoges, Thierry Fugier est notre nouveau correspondant Auvergne-Limousin. Il remplace Philippe Godillot.

Bilan annuel de F&P

Pour l’année 2019, 3081 interventions ont été réalisées auprès de 50 467 personnes par les 24 formateurs régionaux de l’association. Les thèmes phares restent liés à la gestion du budget, à la bonne maîtrise des relations bancaires et au bon usage du crédit. De nouveaux sujets ont émergé autour de la cybersécurité, de la consommation responsable et de la création d’entreprise. L’activité de Finances & Pédagogie, qui se développe en 2020 via notamment les formations à distance, sera de toute évidence fortement impactée par la crise en cours.

Rapport annuel de l’Observatoire de l’inclusion financière

Les dernières données communiquées dans le cadre de l’Observatoire de l’inclusion financière (OIB) montrent que 3,4 millions de clients étaient identifiés comme financièrement fragiles à la fin 2019 et que le montant moyen annuel des frais bancaires s’établissait à 255 €, en baisse de 16 % par rapport à 2018 (304 €). Comme le souligne le rapport, l’information du public est une condition nécessaire au succès des dispositifs d’inclusion et de protection des consommateurs. Finances & Pédagogie en tant que membre actif de la stratégie d’éducation financière, dont la Banque de France est l’opérateur national, contribue à la promotion des nombreuses initiatives dans ce domaine, dès lors qu’elles s’inscrivent dans le cadre de cette stratégie et en respectent les critères et notamment la neutralité.

Les rendez-vous de l’épargne

Dans un contexte économique et financier inédit, les rendez-vous de l’épargne offrent des clés de compréhension aux épargnants à travers une série de conférences sur l’épargne. Présents dans toute la France, cet automne, ils s’inscrivent dans le cadre de la stratégie d’éducation financière du public.

Pour plus d’informations et s’inscrire à l’un des webinaires, rendez-vous sur le site mes questions d’argent.